Sabah stratejisi

Dün ABD'de açıklanan verilerin (tüketici güveni 106'dan 102,9'a geriledi, konut fiyatları düşüşünü sürdürdü) temkinli bir görünüme işaret ettiği ortamda piyasalarında risk alma iştahı negatifti. Dow Jones ve S&P 500 %0,7...

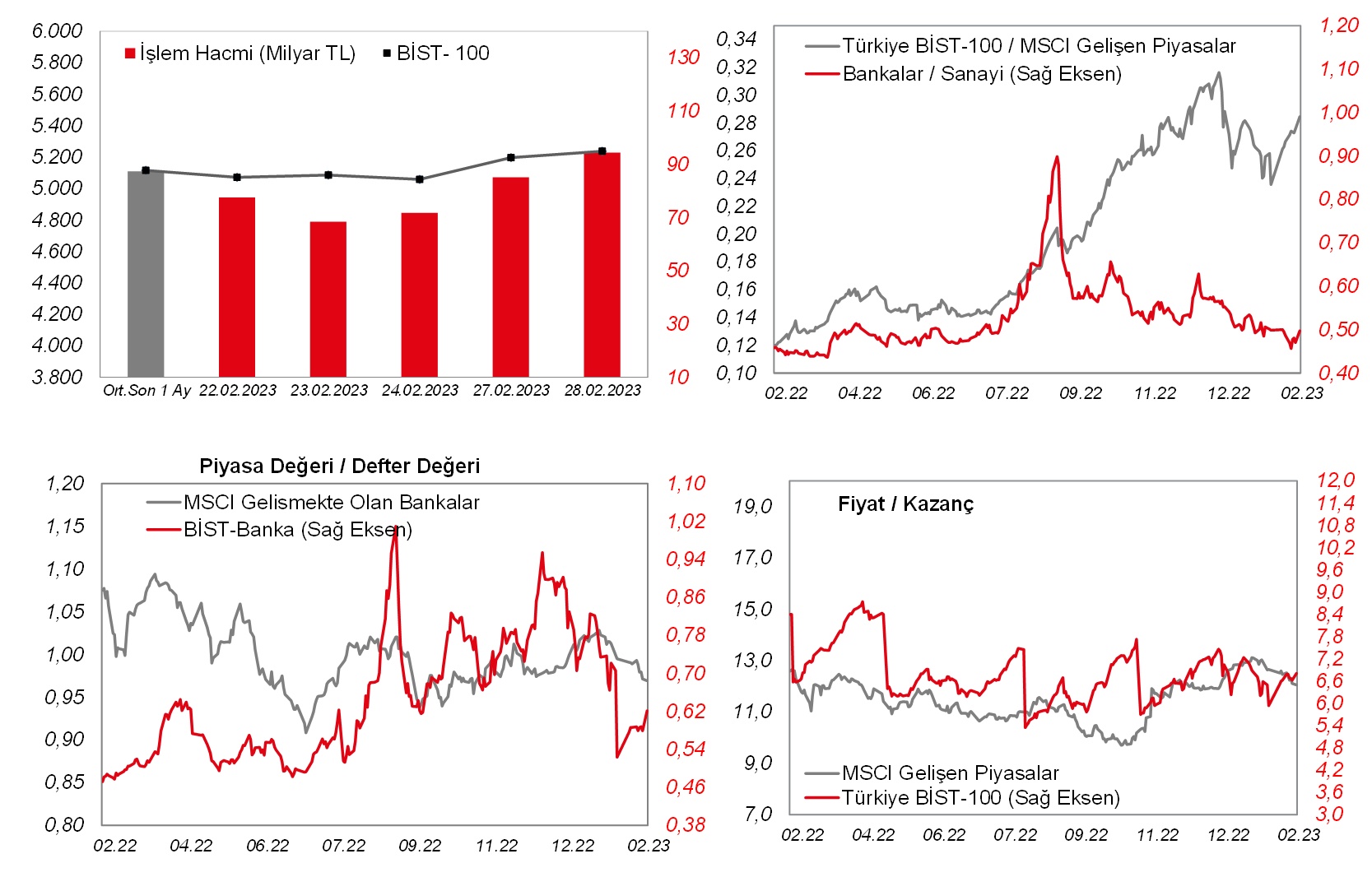

Dün ABD'de açıklanan verilerin (tüketici güveni 106'dan 102,9'a geriledi, konut fiyatları düşüşünü sürdürdü) temkinli bir görünüme işaret ettiği ortamda piyasalarında risk alma iştahı negatifti. Dow Jones ve S&P 500 %0,7 ve %0,3 düşüş kaydederken, Nasdaq endeksi %0,1 ile yatay bir kapanış kaydetti. Avrupa'da da piyasalar negatif kapattı. Euro Stoxx 50 endeksi %0,2 düşüş kaydetti. Yurtiçi tarafta BİST-100 ardışık 2. işlem gününde yükselişine devam etti. Endekste kapanış 5.237'den gerçekleşirken, günlük %0,8'lik yükseliş kaydedilmiş oldu. İşlem hacmi de 94,4 milyar TL'yi gösterdi. BİST-100'deki 55 hissenin artıda kapattığı endekste, SISE, SASA ve ENKAI'deki yükselişler etkili oldu. TUPRS, ISCTR ve AKSA endeksten negatif ayrıştı. Ek olarak, dünkü 4. çeyrek büyüme verisinin ardından (beklenti +2,9, gerçekleşme +3,5) bu sabah Moody's Türkiye büyüme tahminini 2023 için %2,3, 2024 için %4'e yükseltti. Diğer taraftan, TCMB bankalara Kur Korumalı Mevduat uygulamalarına yönelik sözlü uyarıda bulundu. Bugüne bakıldığında ABD vadelileri yatay, Avrupa vadelileri ekside seyrediyor. Asya'da ise piyasalar Çin PMI verilerinin de etkisiyle olumlu ayrışıyor, Japonya hariç MSCI endeksi %1,6 artıda. Bu sabah BİST-100'ün güne hafif alıcılı bir açılış yapmasını bekliyoruz. Makro takvimde bugün yurtiçi ve yurtdışında PMI verileri takip edilecek. Yurtiçinde ek olarak İTO enflasyonu da açıklanacak. Bugün Borsa İstanbul'da 4. çeyrek solo finansallarının açıklanması için son gün. Seans kapanışından sonra açıklanması beklenen finansal sonuçlar arasında SAHOL, THYAO ve KOZAL bulunuyor.

Makroekonomi

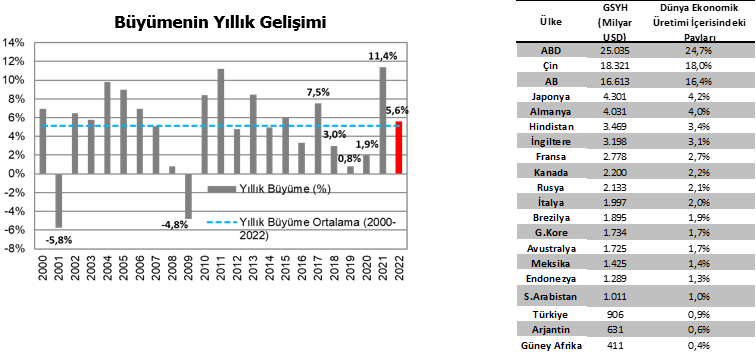

Yurt içinde, TÜİK tarafından geçen yılın son çeyreğine ilişkin GSYH büyüme verileri yayınlandı. Ekonomi, başta özel ve kamu tüketimi olmak üzere yatırım kaleminin de desteğiyle 4. çeyrekte bir önceki yılın aynı dönemine göre %3,5 ile Bloomberg beklentisi olan %2,9'un üzerinde büyüme gerçekleştirdi, ilk 3 çeyrek büyümesi de yukarı yönlü revize edildi. 4. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH, çeyreksel %0,9 büyüyerek önceki çeyrekteki daralmayı telafi etti.

- 2022 yılı genelinde büyüme de %5,6 ile 2000 yılından bu yana ki ortalamasının üzerinde gerçekleşti. Milli gelir 2021 yılındaki 7,2 trilyon TL'den 15 trilyon TL'ye, dolar cinsinden 807,1 milyar USD'den 905,5 milyar USD'ye yükseldi. 2022 yılında kişi başına GSYH ABD doları cinsinden 10.655 ile 2017 yılından bu yana en yüksek seviyede gerçekleşti.

- Google Trends verileri kullanılarak hesaplanan ve OECD tarafından paylaşılan haftalık Türkiye büyüme göstergesi ve imalat PMI gibi öncü göstergeler Ocak 2023'te büyümenin hızlandığını gösterse de OECD verileri, elektrik tüketimi ve güven endeksleri deprem sonrasındaki dönemde büyümenin kısmi hız kestiğine işaret ediyor. Depremler, büyüme üzerinde kısa vadede aşağı yönlü riskleri artırsa da seçim ve depreme yönelik kamu harcamaları ve carry-over diye tabir edilen 4. çeyrekteki büyüme performansının bir sonraki yıla aktarımı buradaki baskıyı azaltabilecek unsurlar olarak sıralanabilir. Deprem sonrasında paylaşılan TCMB Piyasa Katılımcıları Anketi'nde katılımcılar bu yıla ilişkin büyüme tahminlerini 0,5 puan aşağı çekmişti, Dünya Bankası da benzer miktarda revize gerçekleştirebileceklerini vurgulamıştı. Neticede piyasa beklentisi 2023 yılında büyümenin 2022 yılına göre hız kesebileceği yönünde şekillenmekte.

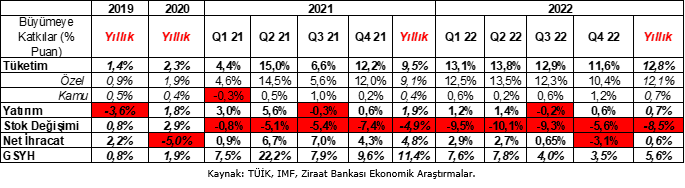

- 4. çeyrekte tüketim ağırlıklı büyüme kompozisyonu sürdü, özel tüketimin büyümeye 10,4 puanla güçlü katkısı sürerken, 1,2 puanla kamu tüketiminin katkısı hızlandı ve Cumhurbaşkanlığı seçimi olan 2018 yılı 2. çeyreğinden bu yana en yüksek seviyesinde gerçekleşti. Artan enerji ithalatının yanı sıra dış talebin ivme kaybetmesiyle net ihracat, büyümeyi 2020 yılından bu yana ilk kez negatif etkiledi ve 3,1 puan büyümeyi aşağı çekti. Makine yatırımlarının yıllık artışı belirgin hız kesse de 5 çeyrek aranın ardından inşaat yatırımlarının yıllık seyrinin pozitife dönmesinin de desteğiyle yatırımlar büyümeye 0,6 puan katkı verdi. İstatistiki hatayı da içeren stok değişimi ise -5,6 puanla büyümeyi aşağı çekmeye devam etti ve talebin stoklarla karşılanmaya devam edildiğini gösterdi. 2022 yılı genelinde %5,6 büyümenin 12,8 puanını tüketim, 0,7 puanını yatırım, 0,6 puanı net ihracat oluştururken, stok değişimi büyümeyi 8,5 puan aşağı çekti.

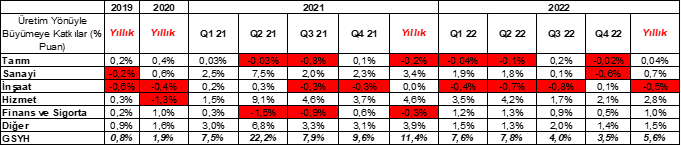

- 4. çeyrekte üretim bazında baktığımızda tarım ve ihracattaki tempo kaybıyla da uyumlu olarak sanayi sektörü büyümeyi aşağı çeken sektörler oldu. İnşaat sektörü 5 çeyrek aradan sonra büyümeye 0,1 puanla pozitif katkı verdi. Turizm sektörünün gücünü korumasıyla hizmet sektörü 2,1 puanla büyümeye katkısını önceki çeyreğe göre artırdı. Finans sektörü 0,5 puanla önemli ölçüde katkı verdi. 2022 yılı genelinde %5,6 büyümenin ana kaynağını 2,8 puanla hizmet sektörü oluşturdu, onu finans ve sanayi sektörleri izledi. Sanayi sektörü büyümeye katkısını 2021 yılına göre azaltırken, finans sektörü artırdı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, ekonomik faaliyetin son görünümüne ilişkin sinyal verecek olan şubat ayı S&P Global imalat sektörü nihai PMI verisi TSİ 17.45'te ve ISM imalat sanayi endeksi verisi TSİ 18'de takip edilecek. Öncü verilere göre, imalat PMI, şubat ayında 46,9'dan 47,8 seviyesine beklentilerin üzerinde artışla imalat sektöründe daralma hızının yavaşladığına işaret etmekle birlikte zayıf talep nedeniyle 50 eşik seviyesinin altında daralma bölgesindeki seyrini dördüncü aya taşımıştı. Ocak ayına ilişkin ISM imalat sanayi endeksi ise 48,4'ten 47,4 seviyesine gerileyerek imalat sanayinde daralma hızının arttığına işaret ederken, son üç aydır daralma bölgesindeki seyrini sürdürmüştü.

Ayrıca Avrupa genelinde son ekonomik görünüme ilişkin bilgi verecek olan şubat ayı S&P Global imalat sektörü nihai PMI verileri izlenecek. Öncü verilere, şubatta imalat PMI'lar, Fransa'da yeniden daralma bölgesine geçerken, diğer bölgelerde de daralma bölgesindeki seyirlerini sürdürmüştü.

Öte yandan, ECB'nin para politikasına da yön verecek olan enflasyon verilerinden, Almanya'da şubat ayı TÜFE öncü verisi TSİ 16'da takip edilecek. Almanya'da ocak ayı manşet TÜFE, hükümetin, hanehalkı ve işletmelerin enerji faturalarını azaltıcı yöndeki tek seferlik desteğinin sonlanmasıyla birlikte aylık bazda %1 oranında artarken, yıllık bazda ise son dört ayın en düşük seviyesi olan %8,6'dan %8,7 seviyesine yükselmişti.

Diğer yandan, ECB Yönetim Konseyi Üyesi Villeroy'un TSİ 11.30'da ve BoE Başkanı Bailey'in TSİ 13'te gerçekleştirecekleri konuşmaları da, ECB'nin ve BoE'nin para politikasına ilişkin olası yeni sinyaller bakımından takip edilecek.

Yurt içinde ise, TSİ 10'da şubat ayı S&P Global/İSO imalat sektörü PMI verisi yayınlanacak. Ocak ayında S&P Global/İSO Türkiye imalat PMI, 48,1 seviyesinden 50,1 seviyesine yükselerek 10 aylık daralma döneminin ardından 50 eşik seviyesinin üzerine çıkarak yeniden büyüme bölgesine geçmişti. Şubat ayında deprem kaynaklı gelişmelerin yansımaları öncü göstergede izlenecektir.

Şirket haberleri

Aselsan (ASELS, Pozitif): Aselsan'ın 2022 yılı son çeyrek ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %53,5 oranında artarak 6.124mn TL'ye yükselmiş ve hem bizim beklentimiz olan 4.356mn TL'nin hem de ortalama piyasa beklentisi olan 4.118mn TL'nin üzerinde gerçekleşmiştir. Tahminimizdeki sapmada satış gelirlerinin beklentimizden oldukça yüksek gerçekleşmesi ve yüksek vergi geliri etkili olmuştur. Şirket'in son çeyrek FAVÖK'ü de beklentimizden yüksek ciroya bağlı olarak 5.365mn TL ile 4.466mn TL'lik beklentimizin üzerinde gerçekleşmiştir.

Aselsan'ın satış gelirleri son çeyrekte bir önceki yılın aynı dönemine göre %78,3 oranında artarak 17.581mn TL'ye yükselmiştir. Satış maliyetleri aynı dönemde %69,9 oranında artarken, brüt kar da %95,2 oranında artarak 6.341mn TL olarak gerçekleşmiştir. Operasyonel giderler aynı dönemde özellikle araştırma ve geliştirme giderleri kaynaklı %232 oranında artarken, diğer faaliyetlerden 76mn TL net gelir (3Ç2021'de 3.205mn TL kur farkı kaynaklı net gelir) kaydedilmiştir. Bunlara bağlı olarak da faaliyet karı 4Ç2021'deki 6.107mn TL'den 4Ç2022'de 5.267mn TL'ye gerilemiştir. Şirket'in FAVÖK'ü ise son çeyrekte %77,1 oranında artarak 5.365mn TL'ye ulaşırken, FAVÖK marjı da 4Ç2022'de %30,6 olarak gerçekleşmiştir. Finansman tarafında Şirket 4Ç2022'de 740mn TL finansman gideri (4Ç2021'de 2.018mn TL finansman gideri) kaydetmiştir. 1.568mn TL'lik vergi geliri sonrası şirketin son çeyrek ana ortaklık net dönem karı 6.124mn TL olarak gerçekleşmiştir.

Son çeyrek yüksek kar rakamıyla birlikte Aselsan'ın 2022 yılı ana ortaklık net dönem karı %67,1 oranında artarak 11.916mn TL'ye ulaşmıştır.

Aselsan'ın bakiye sipariş miktarı, son çeyrekteki yüksek ciro rakamı ve eldeki projelerdeki ilerlemelere karşın, yeni alınan projelerle Eylül 2022 sonundaki 7,6 milyar dolar seviyesinden Aralık 2022 sonunda 8,2 milyar dolar seviyesine yükselmiştir.

Şirket'in net borcu 3Ç2022'deki 7.643mn TL'den Aralık sonu itibariyle 5.147mn TL'ye gerilemiştir.

Aselsan 2023 yılı beklentilerini de paylaşmıştır. Buna göre Aselsan 2023 yılında satış gelirlerinde %40'ın üzerinde (2022 yılı gerçekleşme %75,2) büyüme beklerken, FAVÖK marjının da %24'ten büyük olacağını (2022 yılı gerçekleşme %26,8) öngörmektedir. Ayrıca şirket 2023 yılında 10 milyar TL'lik yatırım harcaması planlamaktadır.

Anadolu Efes (AEFES, Nötr): Anadolu Efes'in 2022 yılı 4. çeyrek ana ortaklık net dönem karı 53mn TL ile piyasa beklentisi olan 15mn TL'nin üzerinde gerçekleşmiştir. Şirketin 4Ç2021 ana ortaklık net dönem zararı 198mn TL idi. Satış gelirleri 4Ç2022'de 4Ç2021'ye göre %105 oranında artmış ve 22.432mn TL olmuştur. (Piyasa Beklentisi: 21.749mn TL) Şirketin brüt karı ise %102 artışla 7.899mn TL'ye ulaşırken, brüt kar marjı yıllık 0,4 puanlık azalışla %35,2 seviyesinde gerçekleşmiştir. Operasyonel giderler aynı dönemde %93 oranında artış kaydederek 6.110mn TL olurken, diğer faaliyetlerden 66mn TL net gelir kaydedilmiştir. Böylece şirketin faaliyet karı 1.855mn TL'yi göstermiştir. 4Ç2021'de faaliyet karı 1.012mn TL idi. 4Ç2022 faaliyet kar marjı ise yıllık 1 puan azalışla %8,3 seviyesini göstermiştir. Anadolu Efes'in FAVÖK'ü 4Ç'de %102 artmış ve 2.951mn TL'ye yükselmiştir. (Piyasa Beklentisi: 3.211mn TL) FAVÖK marjı da 0,2 puan azalmış ve %13,2'yi göstermiştir. Yatırım faaliyetlerinden gelirler net 25mn TL olmuştur. 4Ç2022'de özkaynak yöntemiyle değerlenen yatırımlardan ise 120mn TL gider kaydedilmiştir. Böylelikle finansman gideri öncesi faaliyet karı 1.760mn TL'yi göstermiştir. Finansman tarafında ise 4. çeyrekte 831mn TL net gider kaydedilmiştir. 4Ç2021'de 21mn TL net finansman geliri oluşmuştu. 315mn TL'lik vergi gideri sonrasında 614mn TL'lik net dönem karı kaydedilmiş olup, bu tutarın içerisinde 561mn TL'si kontrol gücü olmayan paylara ait kar olduğu için ana ortaklık payına düşen net dönem karı 53mn TL olmuştur.

4. çeyrek kar rakamıyla birlikte Şirket'in 2022 yılı ana ortaklık net dönem karı 3.429mn TL olarak gerçekleşmiştir. 2021 yılında 1.068mn TL ana ortaklık net dönem karı kaydedilmişti.

Şirket ayrıca 2023 beklentilerini de açıklamıştır. Konsolide satış hacminin düşük-orta tek haneli oranda büyümesi beklenmektedir. Konsolide Net Satış Gelirlerinin kur çevrim farkının etkisinden arındırılmış olarak düşük 30'lu yüzdelerde artması beklenmektedir. Konsolide FAVÖK marjının 100-200 puan civarında daralması beklenmektedir. Yatırım harcamalarının satış gelirlerine oranının konsolide bazda yüksek tek haneli olması beklenmektedir. Serbest Nakit Akımı özellikle uluslararası bira operasyonlarındaki bazı borç ödemelerinin bir sonraki yıla ötelenmesi nedeniyle yılın başından itibaren baskı altında olacaktır. Bu borçlar 2022'de ödenmiş olsaydı 2023'te nakit akışında artan bir seviye beklenmekteydi. 2022'de askıya alınan yatırım harcamalarının bu yıl yapılacak olması da 2023'teki nakit akışını etkileyecektir.

Ek olarak, Şirketin Yönetim Kurulu hisse başına brüt 2,13TL (net 1,92TL) kar payı dağıtımını Genel Kurul onayına sunmaya karar vermiştir. Son kapanış fiyatına göre temettü verimi %3,8 olarak hesaplanmaktadır.

Aksa Enerji (AKSEN, Sınırlı Negatif): Şirket'in 4Ç2022'de ana ortaklık net dönem karı bir önceki yılın aynı dönemine göre %25,1 oranında azalarak 648,8mn TL olarak gerçekleşmiştir. Ortalama piyasa beklentisi 1.112mn TL idi. Satış gelirleri 4Ç2022'de bir önceki yılın aynı dönemine göre %114 artan şirket'in brüt karı ise maliyetlerdeki yüksek artışa bağlı olarak %60,5 oranında artarak 993,7mn TL olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %44,4 oranında artarken, diğer faaliyetlerden 217,2mn TL net gelir kaydedilmiştir. Böylece faaliyet karı %54,6 oranında artarak 1.093mn TL'ye ulaşmıştır. Şirket'in FAVÖK'ü de aynı dönemde %55,6 oranında artarken, FAVÖK marjı da %12,7'den %9,2'ye gerilemiştir. Finansman tarafında 90mn TL net gider kaydedilirken, 354mn TL'lik vergi gideri sonrası an ortaklık net dönem karı 648,8mn TL olarak gerçekleşmiştir.

Son çeyrek kar rakamıyla birlikte Şirket'in 2022 yıl ana ortaklık net dönem karı 4.561,5mn TL'ye ulaşmıştır. Şirket 2021 yılında 1.679,7mn TL ana ortaklık net dönem karı açıklamıştı.

Anadolu Isuzu (ASUZU, Nötr): Anadolu Isuzu, 2022 yılı 4. çeyrek net dönem karını 85mn TL olarak açıklamıştır. Bir önceki yılın aynı döneminde ise Şirket 171mn TL net dönem karı açıklamıştı. Şirket 2021'in 4. çeyreğinde 1.193mn TL olan satış gelirlerini, 4Ç2022'de %90 oranında arttırarak 2.260mn TL'ye çıkarmıştır. Brüt kar ise %66 oranında artmış ve 461mn TL olarak gerçekleşmiştir. Şirketin operasyonel giderleri %75 oranında artarak 162mn TL olurken, net faaliyet karı da 261mn TL (4Ç2021'de 128mn TL net faaliyet karı) olarak gerçekleşmiştir. Bunun yanında Şirketin FAVÖK'ü 4. çeyrekte 323mn TL olurken FAVÖK marjı yıllık 2,5 puan azalmış ve %14,3 olmuştur. Finansman tarafında 101mn TL net gider kaydedilirken, 56mn TL vergi gideri sonrası Şirket'in 2022 yılı 4. çeyrek net dönem karı 85mn TL olarak gerçekleşmiştir.

4. çeyrek karı sonrasında Şirket'in 2022 yılı net dönem karı 2021 yılına göre %192 artarak 617mn TL'ye yükselmiştir.

Alarko Carrier (ALCAR, Sınırlı Pozitif): Şirket'in 4Ç2022'deki net dönem karı 351mn TL olarak açıklanmıştır. Geçtiğimiz yılın aynı dönemindeki net dönem karı 40mn TL idi. Satış gelirleri 2022 yılı 4. çeyrekte bir önceki yılın aynı dönemine göre %29 artarak 593mn TL'ye yükselirken, brüt kar %30 büyüyerek 140mn TL olmuştur. Şirket'in operasyonel giderleri aynı dönemde %102 artarak 128mn TL'ye yükselmiştir. 35mn TL'lik diğer faaliyetlerden net gelir ile birlikte faaliyet karı da 47mn TL olarak gerçekleşmiştir. Bu dönemde Şirket'in FAVÖK'ü ise 2021'in aynı dönemine göre %61 azalışla 19mn TL olmuştur. FAVÖK marjı da 7,4 puan azalışla %3,2'yi göstermiştir. Yatırım faaliyetlerinden Ümraniye-Dudullu'da bulunan arsa ve üzerindeki taşınmazların (Panel radyatör üretim hattı ve yardımcı ekipmanlar dahil) satışı kaynaklı net 404mnTL gelir, finansman tarafında 53mn TL net gider kaydedilmiştir. 47mn TL net vergi gideri sonrası Şirketin net dönem karı da 351mn TL olmuştur.

4. çeyrek karı sonrasında Şirket'in 2022 yılındaki net karı 2021'e göre 507mn TL artarak 579mn TL'ye yükselmiştir.

Ek olarak, Şirketin Yönetim Kurulu hisse başına brüt 8,33TL (net 7,50TL) kar payı dağıtımını Genel Kurul onayına sunmaya karar vermiştir. Son kapanış fiyatına göre temettü verimi %1,6 olarak hesaplanmaktadır.

Doğuş Otomotiv (DOAS, Sınırlı Pozitif): Doğuş Otomotiv 4Ç2022'de 2.364mn TL ana ortaklık net dönem karı açıklamıştır. Piyasa beklentisi şirketin 4. çeyrekte 2.563mn TL ana ortaklık net dönem karı açıklaması yönündeydi. Şirket geçen yılın aynı döneminde ise 1.076mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri 4Ç2022'de 4Ç2021'e göre %174 oranında artarak 16.069mn TL'ye yükselirken (Piyasa beklentisi: 15.176mn TL), brüt kar %261 oranında artarak 3.744mn TL olmuştur. Şirketin brüt kar marjı ise 4Ç2021'e göre 5,6 puan artışla %23,3 olarak gerçekleşmiştir. Doğuş Otomotiv'in operasyonel giderleri aynı dönemde %189 oranında artmış ve 1.719mn TL olmuştur. Diğer faaliyetlerden de 131mn TL net gelir kaydedilmesinin ardından faaliyet karı 2.155mn TL'yi göstermiştir. 4Ç2021'deki faaliyet karı 1.365mn TL idi. Faaliyet karı marjı ise 9,9 puan azalışla %13,4'ü göstermiştir. 4Ç2022 FAVÖK'ü 1.622mn TL artışla 2.117mn TL (Piyasa beklentisi: 2.803mn TL) seviyesinde gerçekleşmiştir. FAVÖK marjı ise yıllık 4,7 puan artmış ve %13,2 olmuştur. Yatırım faaliyetlerinden 121mn TL net gelir kaydeden şirket, özkaynak yöntemiyle değerlediği yatırımlardan da 506mn TL'lik net gelir kaydetmiştir. Böylelikle finansman öncesi kar 2.782mn TL olmuştur. Diğer yandan, Şirket'in net finansman giderleri yıllık 45mn TL azalarak 134mn TL'ye gerilemiştir. 279mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 2.364mn TL seviyesinde gerçekleşmiştir. Ana ortaklık net dönem karı üzerinden hesaplanan net kar marjı da 3,6 puan azalışla %14,7'ye gerilemiştir.

4. çeyrek karının ardından Doğuş Otomotiv'in 2022'deki ana ortaklık net dönem karı 7.824mn TL'ye yükselmiştir. Şirket 2021 yılında 2.332mn TL ana ortaklık net dönem karı açıklamıştı.

Sonuçların ardından Şirket 2023 beklentilerini de paylaşmıştır. Buna göre, 2023 yılında toplam otomotiv pazarının (ağır ticari araç dahil) 775bin adet seviyesinde beklemektedir (2022: 784bin adet). Doğuş Otomotiv'in satış adetinin ise Skoda hariç 96bin adet (2022: 86bin) civarında olabileceğini tahmin edilmektedir. Şirketin yıllık yatırım harcamaları beklentisi ise 1.450mn TL'dir (2022: 1.219mn TL).

Ek olarak, Şirketin Yönetim Kurulu hisse başına brüt 9,09TL (net 8,18TL) kar payı dağıtımını Genel Kurul onayına sunmaya karar vermiştir. Son kapanış fiyatına göre temettü verimi %5,4 olarak hesaplanmaktadır.

Good-Year (GOODY, Negatif): Şirket 4Ç2022'de 142mn TL net dönem zararı açıklamıştır. 2021'in aynı dönemindeki net dönem karı 133mn TL idi. Satış gelirleri 2022 yılı 4. çeyrekte bir önceki yılın aynı dönemine göre %152 artarak 3.402mn TL'ye ulaşırken, brüt kar %61 yükselmiş ve 433mn TL olmuştur. Şirket'in operasyonel giderleri aynı dönemde %146 artarak 212mn TL'ye yükselmiştir. 196mn TL'lik diğer faaliyetlerden net gider ile birlikte faaliyet karı da 25mn TL olarak gerçekleşmiştir. Bu dönemde Şirket'in FAVÖK'ü ise 2021'in aynı dönemine göre %23 artışla 250mn TL olmuştur. FAVÖK marjı da 7,7 puan azalışla %7,3'ü göstermiştir. Finansman tarafında 188mn TL net gider kaydedilmiştir. 21mn TL net vergi geliri sonrası Şirketin net dönem zararı 142mn TL olmuştur.

4. çeyrek zararı sonrasında Şirket'in 2022 yılı net dönem karı 247mn TL'yi göstermiştir. 2021 yılındaki net dönem karı 367mn TL idi.

Migros (MGROS, Pozitif): Migros'un 2022 yılı 4. çeyrek ana ortaklık net dönem karı 1.164mn TL olmuştur. Piyasa beklentisi ise şirketin 545mn TL net dönem karı açıklaması yönündeydi. Satış gelirleri %136 oranında artan Migros'un 4. çeyrek brüt karı %117 artışla 5.255mn TL olmuştur. Brüt kar marjı 1,9 puan azalışla %21,5'i göstermiştir. Aynı dönemde operasyonel giderler %110 artışla 4.033mn TL'ye yükselmiştir. 1.095mn TL'lik net diğer faaliyet giderleri sonrasında faaliyet karı 127mn TL'yi göstermiştir. Diğer taraftan, Migros'un FAVÖK'ü 4Ç2021'deki 745mn TL'den 4Ç2022'de %108 artışla 1.551mn TL'ye yükselirken (Piyasa beklentisi: 1.802mn TL), FAVÖK marjı %7,2'den %6,3'e gerilemiştir. Finansman öncesi kar 99mn TL'yi göstermiştir. Finansman tarafında ise 33mn TL net gelir kaydeden Migros'un vergi öncesi karı 133mn TL olmuştur. 1.032mn TL'lik net vergi geliri sonrası ana ortaklık net dönem karı 1.164mn TL'yi göstermiştir. 2021 yılının aynı döneminde 8mn TL net dönem zararı kaydedilmişti.

4. çeyrek yüksek kar rakamlarıyla birlikte Şirket'in 2022 yılı ana ortaklık net dönem karı 2.211mn TL artarak 2.570mn TL'ye ulaşmıştır.

Şirket ayrıca 2023 beklentilerini de açıklamıştır. Buna göre satış gelirlerinin %75-80 arasında artması beklenmektedir (2022: %105). 2022 yılında %8 olan FAVÖK marjının 2023'te %7-7,5 aralığında gerçekleşmesi tahmin edilmektedir. Ek olarak, yeni mağaza sayısı hedefi 365 adet olup, yatırım harcamaları beklentisi 4 milyar TL'dir.

Doğan Holding (DOHOL, Nötr): Sermayesine %75 oranında iştirak edilen Şirketin doğrudan bağlı ortaklığı Öncü Girişim Sermayesi Yatırım Ortaklığı A.Ş. ("Öncü Girişim") Yönetim Kurulu'nun 28/02/2023 tarihli toplantısında, özetle; Öncü Girişim çıkarılmış sermayesinin tamamı nakden karşılanmak suretiyle 2 milyar Türk Lirası'ndan 2.800mn Türk Lirası'na artırılmasına karar verilmiş olup mezkûr sermaye artırımının tamamlanmasına yönelik sermaye artırımlarında Şirket yeni pay alma haklarının tamamen kullanılmasına karar verilmiştir.

Yataş Yatak (YATAS, Pozitif): Şirket, devam eden büyüme trendi ve artan/artacak üretim ihtiyaçları doğrultusunda mevcut sünger üretim tesisi kapasitesini artıracak yeni bir tesis yatırımı yapılmasına, yapılacak yatırımın, daha önce satın alınmış ve ödemesi yapılmış olan Kayseri ili İncesu Organize Sanayi Bölgesindeki yaklaşık 200bin m2 büyüklüğündeki arsa üzerine yapılmasına, bu doğrultuda T.C. Merkez Bankası kaynaklı, 2 yılı anapara geri ödemesiz olmak üzere toplam 10 yıl vadeli ve 470 milyon Türk Lirası tutarında Yatırım Teşvik Avans Kredisi (YTAK) onaylanmış olup, buna istinaden YTAK kredisinin ilk dilimi olan 184 milyon Türk Lirasının kullanılmasına, Şirket yönetiminin, yatırım hakkındaki tüm süreçlerin idaresi için yetkilendirilmesine karar vermiştir.

YTAK kullanım kriterleri doğrultusunda yatırımın 4.bölgede olması ve yerli makine kullanım kriterini sağlaması sebebi ile 75 baz puan faiz indirimi uygulanmış ve %8,75 yıllık faiz oranı ile kullanılmıştır. Planlanan yatırım, Gümrük Vergisi Muafiyeti, KDV İstisnası unsurlarından faydalanacaktır. Tesisin 2024 yılının ilk yarısında faaliyete geçmesi planlanmaktadır.

Sektör haberleri

Enerji: 1 Mart 2023'ten itibaren büyük sanayicinin kullandığı doğalgazın fiyatı yüzde 20.95 ile yüzde 26.12, elektrik santrallerinin yaktığı gazın fiyatı yüzde 20 düşürüldü. Kaynak: Ekonomim

Diğer şirket haberleri

Datagate Bilgisayar (DGATE): Şirketin ana ortaklık net dönem karı 2022 yılı 4. Çeyrekte geçen seneye göre %50,4 azalarak 7,6mn TL'ye düşmüştür. Şirket'in satış gelirleri 4Ç2022'de bir önceki yılın aynı dönemine göre %58,1 büyüyerek 694,9mn TL'ye yükselmiştir. Brüt kar ise %59,7 artarak 48,4mn TL'ye ulaşmıştır. Operasyonel giderler aynı dönemde %51,3 artarak 17,1mn TL olurken, diğer faaliyetlerden 12,3mn TL gelir kaydedilmiştir. Bu gelişmeler neticesinde net faaliyet karı 43,6mn TL'ye yükselmiştir. Şirket, bu çeyrekte 31,9mn TL FAVÖK rakamı kaydederken, FAVÖK marjı ise 0,2 puan yükselerek %4,6 olmuştur. Son çeyrekte şirket, finansman tarafında 29,3mn TL gider kaydetmiştir. Son olarak 5,3mn TL'lik vergi gideri sonrasında şirket 7,6mn TL ana ortaklık net dönem karı elde etmiştir.

4. çeyrek rakamlarıyla birlikte Şirketin 2022 yılındaki ana ortaklık net dönem karı bir önceki yıla göre %7,3 azalarak 29mn TL olmuştur.

Suwen Tekstil (SUWEN): Şirketin 2022 yılı 4. çeyrek net dönem karı 52,7mn TL olarak açıklanmıştır. Bir önceki yılın aynı döneminde şirket 12,6mn TL net dönem karı kaydetmişti. Şirket'in bu çeyrekteki satış gelirleri bir önceki yılın aynı dönemine göre %158,3 oranında artarak 312,8mn TL olmuştur. Satışların maliyeti %148,4 oranında artan Şirket'in 4Ç2022'deki brüt karı da geçen yılın 4. çeyreğine göre %165,5 oranında artmış ve 186,1mn TL'ye yükselmiştir. Brüt kar marjı 1,6 puan artışla %59,5'i göstermiştir. Operasyonel giderleri 114,2mn TL olan şirketin, diğer faaliyetlerden net gelirleri 3,1mn TL olmuştur. Şirket'in faaliyet karı %187,9 oranında artarak 75mn TL seviyesinde gerçekleşmiştir. FAVÖK ise %173,8 artışla 97,3mn TL olurken, FAVÖK marjı da yıllık olarak 1,8 puan artışla %31,1'i göstermiştir. Finansman tarafında ise 12,3mn TL net gider kaydedilmiştir. Vergi öncesi kar 66,5mn TL olmuştur. 13,8mn TL vergi gideri sonrası şirketin net dönem karı 52,7mn TL olmuştur. İlgili dönemin net kar marjı da 6,4 puan artışla %16,8 olarak gerçekleşmiştir.

4. çeyrek karı sonrasında Şirket'in 2022'deki net dönem karı yıllık %294,1 oranında artarak 169,2mn TL'ye yükselmiştir.

Yükselen Çelik (YKSLN): Şirket'in 4Ç2022'deki net dönem karı 43,4mn TL olarak açıklanmıştır. 2021 yılının aynı dönemindeki net dönem karı 56,2mn TL idi. Satış gelirleri 4Ç2021'deki 282mn TL'den 4Ç2022'de 396mn TL'ye artarken, brüt kar ise aynı dönemler itibariyle 83mn TL'den 80mn TL'ye gerilemiştir. Şirket'in operasyonel giderleri 4Ç2022'de 16mn TL olmuştur. Faaliyet karı da 69mn TL olarak gerçekleşmiştir. Şirket'in FAVÖK'ü ise 4Ç2021'deki 76mn TL'den 4Ç2022'de 65mn TL'ye gerilemiştir. Finansman tarafında 30mn TL net gider kaydedilmiştir. 3mn TL net vergi geliri sonrası Şirketin net dönem karı 43,4mn TL olmuştur.

4. çeyrek karı sonrasında Şirket'in 2022 yılındaki net dönem karı 166mn TL'yi göstermiştir. 2021'deki net dönem karı 109mn TL idi.

İş Girişim Sermayesi (ISGSY): Şirketin bağlı ortaklığı Mikla Yiyecek ve İçecek A.Ş.'nin 28.02.2023 tarihinde gerçekleşen 2022 yılı Olağan Genel Kurul Toplantısında, pay sahiplerine 2022 yılı karından toplam 10mn TL temettü dağıtılmasına ve ilgili ödemelerin pay sahiplerine 31.03.2023 tarihine kadar yapılmasına karar verilmiştir. Bu kapsamda Şirket, Mikla Yiyecek ve İçecek A.Ş.'den 8,4mn TL temettü ödemesi alacaktır.

Faiz piyasaları

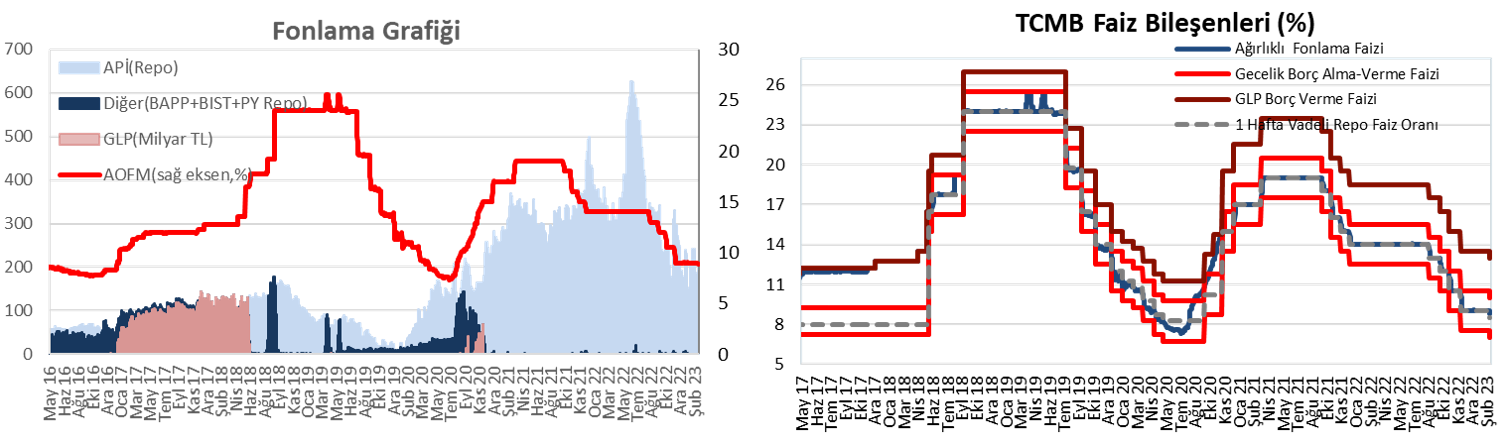

Salı günü ağırlıklı ortalama fonlama maliyeti %8,82'den %8,76 seviyesine geriledi. TCMB dün 1 milyar TL'lik (%8,50'den, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 143 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta yatay seyir gözlenirken, orta ve uzun vadeli tarafta düşüşler görüldü. Buna göre, kısa vadeli tarafta yatay hareket gözlenirken, orta ve uzun vadeli tarafta 80 baz puana yaklaşan düşüşler görüldü.

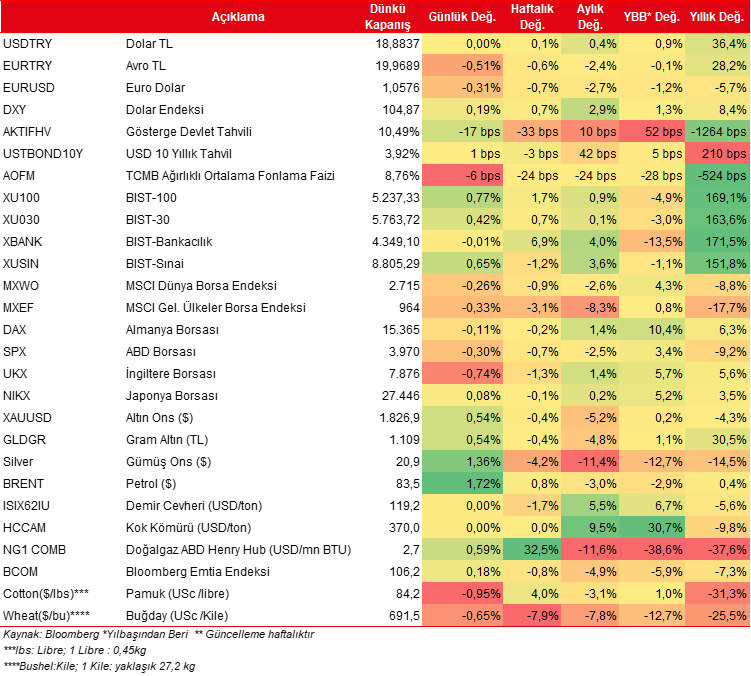

Günlük özet piyasa verileri

Kaynak Ziraat Yatırım

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.