Sabah stratejisi

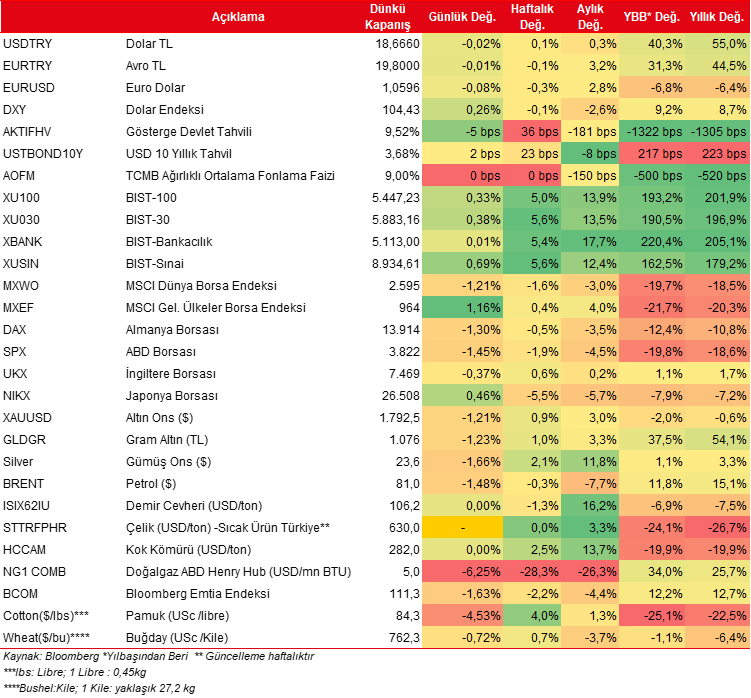

Dünkü güçlü makro verilerin Fed'in önümüzdeki dönemde enflasyonu düşürmek için sıkı para politikasını sürdüreceği beklentilerini kuvvetlendirmesi piyasalara negatif etki ederken Dolar endeksi (DXY) değer kazandı. Amerikan...

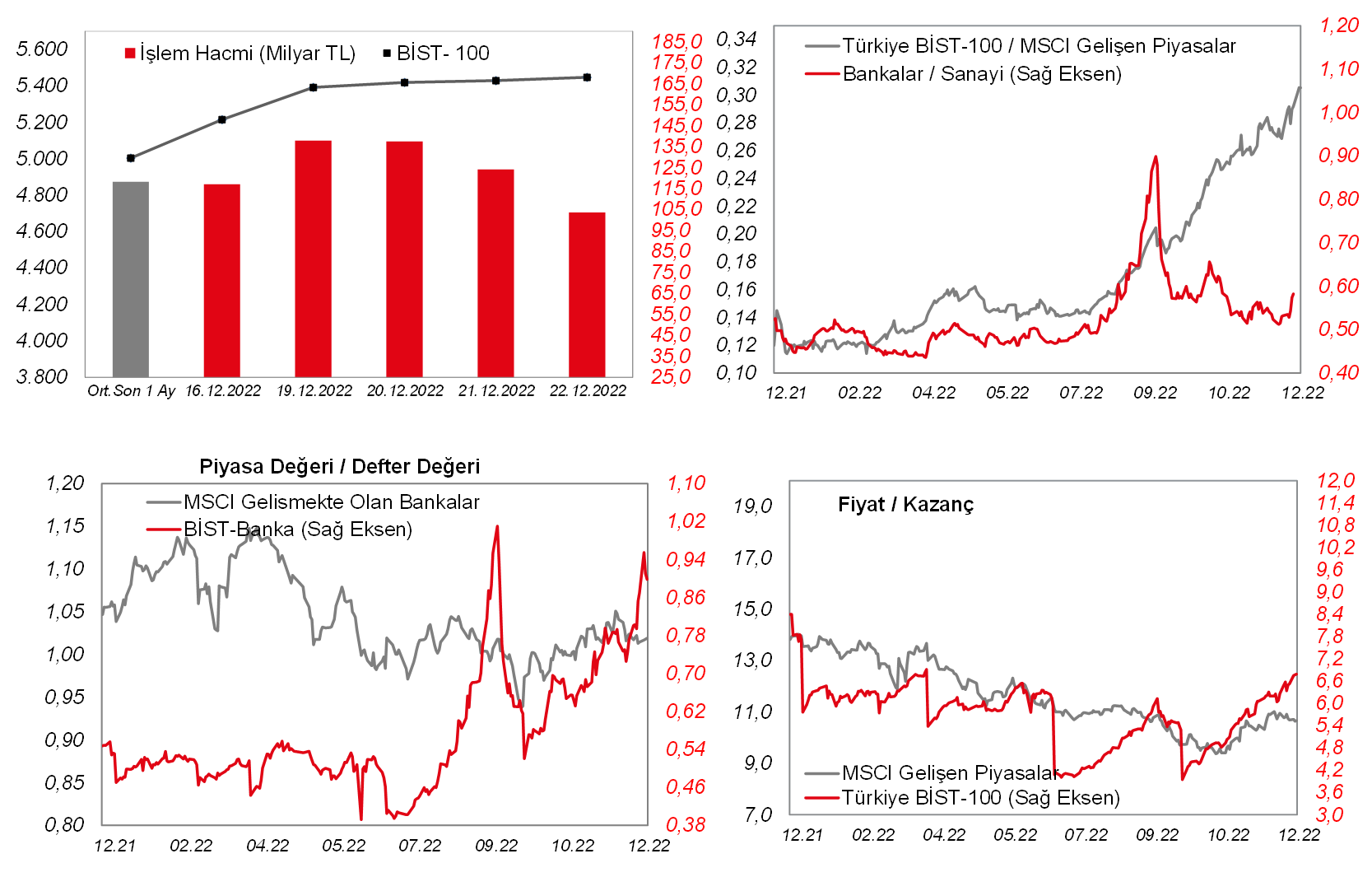

Dünkü güçlü makro verilerin Fed'in önümüzdeki dönemde enflasyonu düşürmek için sıkı para politikasını sürdüreceği beklentilerini kuvvetlendirmesi piyasalara negatif etki ederken Dolar endeksi (DXY) değer kazandı. Amerikan endeksleri %1,0-%2,2 arasında düşüş kaydettiler. Avrupa'da da piyasalar satıcılıydı. Euro Stoxx 50 endeksi %1,3 düşüş kaydetti. Yurtiçi tarafta ise gün içinde 5.516 seviyesini test eden BİST-100 endeksinde, öğleden sonra gelen satışlarla, kapanış 5.447'den gerçekleşirken günlük değişim %+0,3 olarak hesaplandı. BİST-100'deki 44 hissenin artıda kapattığı endekste GUBRF, KOZAL ve SAHOL endekse en çok destek veren hisseler olarak ön plandaydı. EREGL, ASELS ve SISE hisselerindeki geri çekilmeler ise endekste baskı oluşturdu. Bugüne bakıldığında hem Avrupa hem de ABD vadelileri hafif artıda seyrediyor. Asya'da ise Çin teknoloji hisseleri öncülüğünde negatif bir görüntü var. BİST-100'ün güne hafif alıcılı başlamasını bekliyoruz. Bugünkü veri takviminde ABD'den kişisel gelirler/harcamalar, çekirdek PCE deflatör, Michigan Üniversitesi tüketici güven endeksi, yeni konut satışları ile dayanıklı mal siparişleri verisi takip edilecek. Bugün ayrıca İngiltere ve bazı Asya piyasaları Noel tatili nedeniyle erken kapanacak. Ek olarak, Cumhurbaşkanı Erdoğan TSİ 11:00'de İslam Dünyası Anayasa Yargısı Konferansı Açılış Kongresi'ne katılacak.

MAKROEKONOMİ

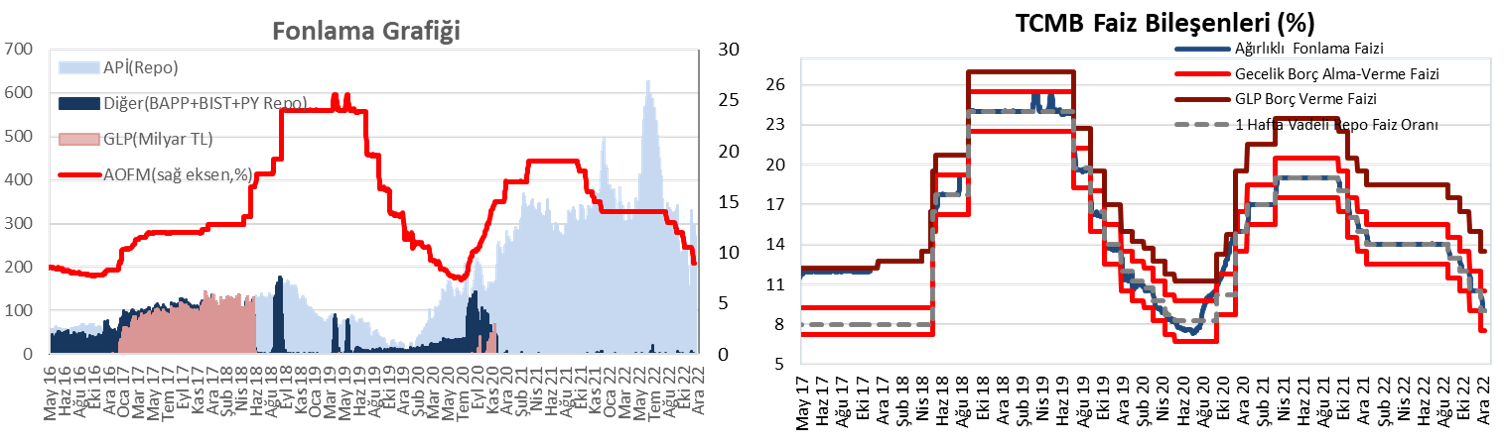

TCMB, kasım ayında faiz indirim döngüsünün sonlandırıldığını belirtmesi ardından yılın son toplantısında politika faizini %9 seviyesinde sabit tuttu ve Kurul, mevcut politika faizinin küresel talebe ilişkin artan riskleri dikkate alarak yeterli düzeyde olduğunu değerlendirmeyi sürdürdü. Yılbaşından bu yana ise TCMB toplamda 500 baz puanlık indirim gerçekleştirdi.

- Kurul, parasal aktarım mekanizmasının etkinliğini destekleyecek araçlarını kararlılıkla kullanmaya devam edeceğini yinelerken fonlama kanalları başta olmak üzere tüm politika araç setini liralaşma hedefleriyle uyumlu hale getireceğini vurguladı ve uygulanacak politikaların aralık ayında açıklanacak olan 2023 yılı Para ve Kur Politikası metninde kapsamlı olarak ilan edileceğini belirtti. Dolayısıyla piyasa katılımcıları 2023 yılı Para ve Kur Politikası metnini yakından takip edecektir. Bir sonraki PPK toplantısı ise 19 Ocak 2023'te gerçekleştirilecek, bu arada rutin olarak ocak ayının sonunda açıklanan yılın birinci Enflasyon Raporu da takip edilecek.

- Türkiye büyüme görünümüne dair ifadelerde ekonomideki yavaşlamanın önceki karar metnine göre daha sınırlı kaldığının ifade edildiği görülmekte. Öncü göstergelerin zayıflayan dış talebin etkisiyle büyümedeki yavaşlama eğiliminin sürdüğüne işaret ettiği yinelense de imalat sanayi üzerindeki dış talep kaynaklı baskıların iç talep ve arz kapasitesi üzerindeki etkilerinin önceki metne göre daha sınırlı düzeyde kaldığının düşünüldüğü görülmekte.

- Karar metninde küresel büyüme ve enflasyona dair ifadelerde değişikliğe gidilmiş. Açıklanan öncü verilerin sürmekte olan jeopolitik risklerin ve faiz artışlarının da etkisi ile gelişmiş ülke ekonomilerinde resesyona dair endişelerin devam ettiğine işaret ettiğine yer verilmiş.

- Önceki metinde yer alan ''Gelişmiş ülke merkez bankaları yüksek enerji fiyatları ve arz-talep uyumsuzluğu ile işgücü piyasalarındaki katılıklara bağlı olarak enflasyonda görülen yükselişin beklenenden uzun sürebileceğini vurgulamaktadırlar'' cümlesine güncel metninde yer verilmezken bu durum enflasyonda yukarı yönlü risklerin nispeten azaldığına dair mesaj vermekte. Bu doğrultuda da metne küresel merkez bankalarının faiz artırımlarında sona yaklaştığına dair bir değerlendirme eklendi. ''Finansal piyasaların, artan durgunluk risklerine karşı faiz artışı yapan merkez bankalarının faiz artırım döngülerini yakında sonlandıracağını beklentilerine yansıtmaya başladığı'' ifadesi eklendi.

Dün ABD'de açıklanan haftalık yeni işsizlik maaş başvuruları ve büyüme verisi beklentilerden daha iyi bir görünüm sergileyerek Fed'in para politikasında sıkılaştırmaya devam edebileceğine dair beklentileri güçlendirdi. Haftalık yeni işsizlik maaş başvuruları 17 Aralık haftasında 222 bin kişi beklentisine karşılık 2022 yılı ortalamasında 216 bin kişi gerçekleşti ve faiz artırımlarına rağmen istihdam piyasasının hala sıkı bir görünüme işaret ettiğini gösterdi. ABD üçüncü çeyrek büyüme verisi güçlü özel tüketim harcamalarının etkisiyle %2,9 seviyesinden %3,2 seviyesine revize edildi.

Bugün Noel tatili nedeniyle İngiltere ve bazı Asya piyasalarında yarım gün işlem olacak. ABD verileri bugün piyasaların odak noktasında. Kasım ayına ilişkin kişisel gelir ve harcamalar, çekirdek PCE deflatör ve aralık ayına ilişkin Michigan Üniversitesi tüketici güven endeksinin nihai hali ile kasım ayına ilişkin yeni konut satışları ile dayanıklı mal siparişlerinin öncü verisi takip edilecek.

Yurt içinde, kasım ayına ilişkin gelen yabancı ziyaretçi sayısı takip edilecek.

- Kültür ve Turizm Bakanlığı tarafından yayınlanan ekim ayı gelen yabancı ziyaretçi sayısı istatistiklerine göre, gelen yabancı ziyaretçi sayısı aylık %12,3 düşüş sergileyerek düşüşünü ikinci aya taşımıştı, yıllık bazda artış hızı ise %55,8'den %38,4'e yavaşlamıştı. Öncesinde açıklanan kasım ayı DHMİ verilerine göre, dış hat yolcu sayısı aylık %35,1 düşüş kaydetmekle birlikte yıllık bazda artış hızı ise %27,9'dan %42,9 seviyesine yükselmişti ve tarihsel olarak en iyi kasım ayına işaret etmişti. Dolayısıyla gelen yabancı ziyaretçi sayısının turizm gelirlerinde yıllık bazda güçlü artışın sürdüğünü teyit etmesi bekleniyor.

Şirket haberleri

Anadolu Isuzu Otomotiv (ASUZU, Sınırlı Pozitif): Anadolu Isuzu ve Bulgaristan Distribütörü ISUBUS LTD. arasında 8,3mn EUR tutarında midibüs satış sözleşmesi imzalanmıştır. Söz konusu araçlar 2023 yılı Haziran ayı sonuna kadar teslim edilecektir.

Doğan Holding (DOHOL, Sınırlı Pozitif); Galatawind (GWIND, Nötr): Doğan Holding, Galata Wind sermayesinin yaklaşık % 3,05'ini temsil eden 16,3mn adet payını 22.12.2022 tarihinde pay başına 22,70 TL fiyatla Borsa İstanbul'da blok satış yöntemiyle yerli ve yabancı kurumsal yatırımcılara satmıştır.

Emlak Konut GYO (EKGYO, Nötr): Şirket projelerinden İstanbul Şile Çavuş Arsa Satışı Karşılığı Gelir Paylaşımı İşi (İdealist Koru-İdealist Cadde)'nin Yüklenicisi ile yapılan Sözleşmeye Ek Protokol ile 68,5mn TL olan Asgari Şirket Payı Toplam Geliri 122,713mn TL'ye yükselmiştir.

Ayrıca T.C. Çevre, Şehircilik ve İklim Değişikliği Bakanlığı Altyapı ve Kentsel Dönüşüm Hizmetleri Genel Müdürlüğü ile Şirket arasında imzalanan "Dönüşüm Uygulamalarına İlişkin İş Birliği Protokolü" çerçevesinde Bakanlık adına Şirket tarafından ihale edilen İstanbul Güngören Tozkoparan 3. Etap 2. Kısım Kentsel Dönüşüm Projesi İnşaatı İşi'nin sözleşmesi, yüklenici firma ile 988,1mn TL + KDV bedelle imzalanmıştır.

İş Yatırım Menkul Değerler (ISMEN, Nötr): Şirket tarafından, 100bin TL sermayeli ve sermayesinin tamamı kendisine ait olacak şekilde bir "Varlık Kiralama Şirketi" kurulmasına karar verildiği, Sermaye Piyasası Kurulu'na gerekli başvurunun yapılacağı açıklanmıştır.

Türkiye Sigorta (TURSG, Nötr): Şirket iştiraki Vakıf Pazarlama Sanayi ve Ticaret A.Ş.'nin sermayesinin %9,76'sını temsil eden hisselerin tamamının 17.634.837 TL bedelle tüm hak ve yükümlülükleri ile Vakıfbank'a (VAKBN, Nötr) devri amacıyla, alıcı sıfatıyla Vakıfbank ve satıcı sıfatıyla Şirket arasında 06.12.2022 tarihinde hisse devir sözleşmesi imzalanmış olup hisse devirleri yine aynı tarih itibarıyla tamamlanmıştır.

Şirket iştiraki Vakıf Yatırım Menkul Değerler A.Ş.'nin sermayesinin %0,25'ini temsil eden B grubu hisselerin tamamının 2.097.500 TL bedelle tüm hak ve yükümlülükleri ile Vakıfbank'a devri amacıyla, alıcı sıfatıyla Vakıfbank ve satıcı sıfatıyla Şirket arasında 06.12.2022 tarihinde hisse devir sözleşmesi imzalanmış olup hisse devirleri yine aynı tarih itibarıyla tamamlanmıştır.

Şirket iştiraki Vakıf Enerji ve Madencilik A.Ş.'nin sermayesinin %1,77'sini temsil eden hisselerin tamamının 2.494.349 TL bedelle tüm hak ve yükümlülükleri ile Vakıfbank'a devri amacıyla, alıcı sıfatıyla Vakıfbank ve satıcı sıfatıyla Şirke arasında 06.12.2022 tarihinde hisse devir sözleşmesi imzalanmış olup hisse devirleri yine aynı tarih itibarıyla tamamlanmıştır.

Şirket iştiraki Taksim Otelcilik A.Ş.'in sermayesinin %1,43'ünü temsil eden hisselerin tamamının 11.695.229 TL bedelle tüm hak ve yükümlülükleri ile Vakıfbank'a devri amacıyla, alıcı sıfatıyla Vakıfbank ve satıcı sıfatıyla Şirket arasında 06.12.2022 tarihinde hisse devir sözleşmesi imzalanmış olup hisse devirleri yine aynı tarih itibarıyla tamamlanmıştır.

Şirket iştiraki Vakıf Faktoring A.Ş.'nin sermayesinin %13,71'ini temsil eden A ve B grubu hisselerin tamamının tüm hak ve yükümlülükleri ile Vakıfbank'a devri amacıyla, görüşmelere başlanmıştır.

Sektör haberleri

Halka Arz: Sermaye Piyasası Kurulu (SPK) Kurul, Astor Enerji, Söke Değirmencilik ve SDT Uzay ve Savunma Teknolojileri'nin halka arz başvurusunu onayladı.

Diğer şirket haberleri

Ayes Çelik (AYES): Şirketin yatırım ve büyüme faaliyetleri kapsamında; İstanbul Bahçelievler İlçesinde bulunan Arsa nitelikli, 590 m2 alanlı 5 katlı binayı 42mn TL ekspertiz değeri üzerinden pazarlık yapılarak 41,5mn TL'ye peşin bedelle satın alınmasına oy birliğiyle karar verilmiştir. Gerekli devir işlemleri yapılmıştır.

Bossa Ticaret (BOSSA): Develi Belediyesi'ne ait 492.407 m2 büyüklüğündeki arsayı satın almak üzere ilgili belediyeyle anlaşmaya varılmıştır. Kayseri İli, Develi İlçesi, Ayşepınar Mahallesindeki bu arsaya Güneş Enerjisi Santrali yatırımı yapılması planlanmaktadır.

Casa Emtia Petrol (CASA): İşletme hakkı şirkete ait benzin istasyonlarına elektrikli şarj üniteleri eklenmesi ve istasyonların buna göre yeniden yapılandırılması için, ZES DİJİTAL TİCARET A.Ş. ( Kamuoyunda ZORLU ENERGY SOLUTİONS adı ile bilinmektedir ) firması ile öngörüşmelere başlanmıştır. Bu işlem nedeniyle şirketin tüm istasyonlarda dönüşüm işlemlerine uygun altyapı çalışmaları da bugün itibari ile başlatılmıştır.

Ostim Endüstriyel Yatırımlar (OSTIM): Onaylanan gayrimenkul projesine göre, toplam inşaat alanı 12.700 m2 olacaktır. Etkin Gayrimenkul Değerleme ve Danışmanlık A.Ş. tarafından yapılan değerleme çalışmasına göre, projenin toplam piyasa değeri KDV hariç 357,5mn TL olarak tesit edilmiştir. Kat karşılığı inşaat ve hasılat paylaşımı yöntemi ile yapılmakta olan arsanın %65'i Şirkete ait olacak olup %45'lik bölümü taşeron firmaya anahtar teslimi inşaat yapımı karşılığı verilecektir. İmzalanan Sözleşmeler dikkate alındığında, Şirket'in projeden cari fiyatlarla KDV hariç 71,5mn TL gelir elde edeceği öngörülmektedir.

Pardus GSYO (PRDGS): Hedef Portföy sahip olduğu 19,5mn TL'lik nominal hisseyi borsada işlem gören tipe dönüşüm için MKK'ya kaydettirdi. Şirketin ödenmiş sermayesi 196mn TL seviyesinde bulunuyor. Buna göre MKK'ya kaydettirilen söz konusu hisseler, ödenmiş sermayenin %9,9'unu oluşturuyor.

Şekerbank (SKBNK): Uluslararası kredi derecelendirme kuruluşu Capital Intelligence (CI) Ratings, aktif kalitesinde ve kredi riski yönetimindeki iyileşmenin yanında karlılıktaki pozitif trende bağlı olarak Şekerbank'ın Temel Finansal Güç Notunu "b-"den "b"ye yükseltmiş; Uzun Vadeli Yabancı Para Notunu "B-", Kısa Vadeli Yabancı Para Notunu "B", Ortaklardan Bağımsızlık Notunu "b- ", görünümünü "Durağan" olarak teyit etmiştir.

Faiz piyasaları

Perşembe günü ağırlıklı ortalama fonlama maliyeti %9 seviyesinde yatay seyretti. TCMB dün 30 milyar TL'lik (%9'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 158 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa ve orta vadeli tarafta düşüşler gözlenirken, uzun vadeli tarafta yatay seyir görüldü. Bu kapsamda, günlük bazda kısa ve orta vadeli tarafta 10 baz puana varan düşüşler gözlenirken, uzun vadeli tarafta yatay hareket görüldü.

Günlük özet piyasa verileri

Kaynak: Ziraat Yatırım

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.