Sabah stratejisi

Dün akşam Fed Başkanı Powell'ın, faiz artırımında yavaşlamanın aralık ayında başlayabileceğini söylemesi ABD borsalarında sert yükselişle sonuçlandı. Nasdaq teknoloji endeksi %4,4 oranında prim yaparak yükselişe öncülük...

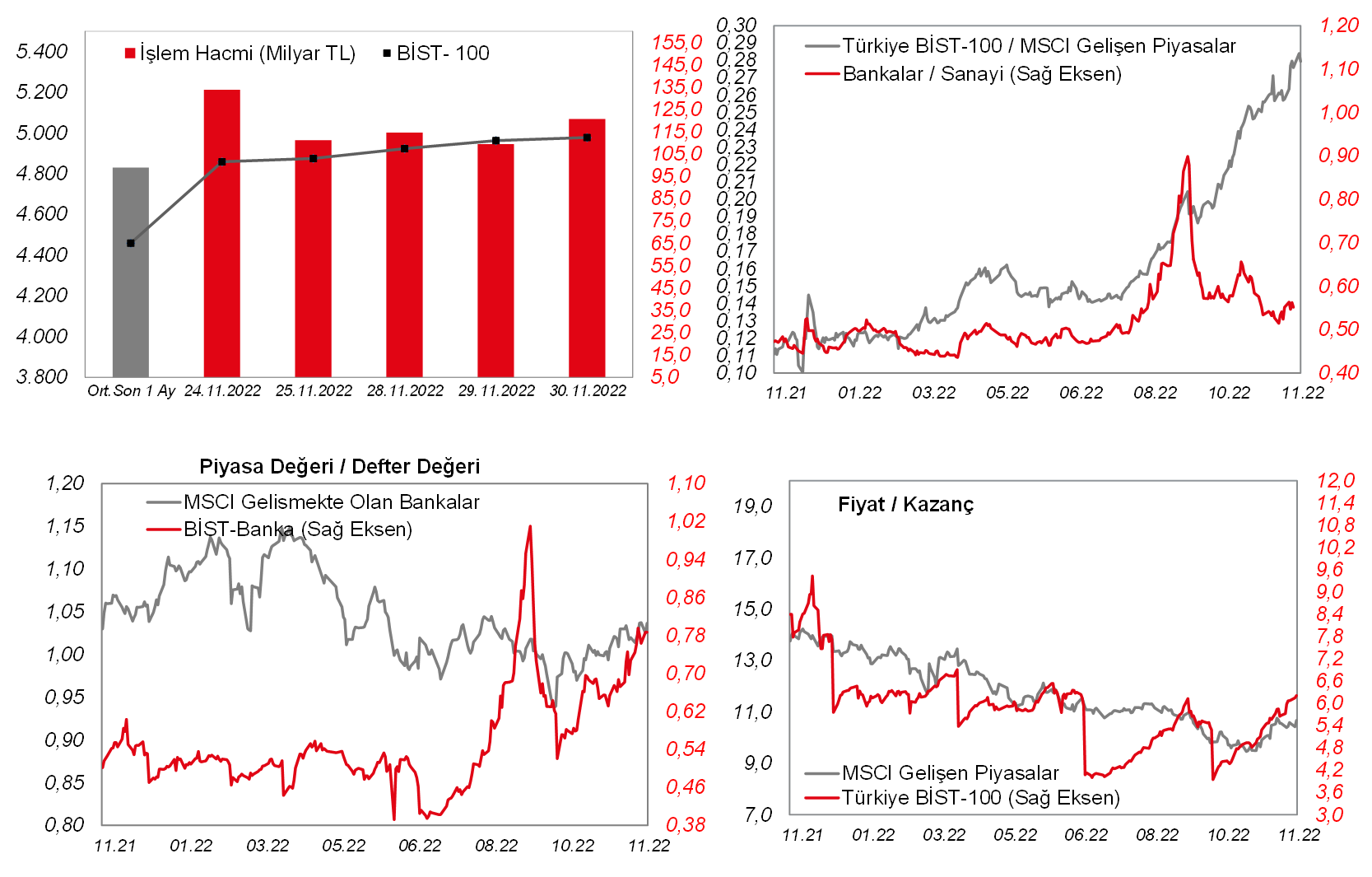

Dün akşam Fed Başkanı Powell'ın, faiz artırımında yavaşlamanın aralık ayında başlayabileceğini söylemesi ABD borsalarında sert yükselişle sonuçlandı. Nasdaq teknoloji endeksi %4,4 oranında prim yaparak yükselişe öncülük etti. ABD piyasalarındaki kapanışın ardından bu sabah Asya'da da pozitif bir hava var. Japonya hariç MSCI Asya Pasifik endeksi %1,5 civarında yükselişte. ABD ve Avrupa vadelileri de artıda. Yurtdışı borsa endekslerindeki olumlu hava ile birlikte BIST100 endeksi de güne %1'e yakın alıcılı bir görüntüyle başlayabilir. Endeksin, gün içerisinde ise 5.000 psikolojik sevisinin üzerinde kalarak 5.080 hedefine doğru hareket edebileceğini düşünüyoruz. Bugün yurtiçinde ve yurtdışında imalat PMI rakamları takip edilecek. Ayrıca ABD'de açıklanacak PCE verisi de önemli.

MAKROEKONOMİ

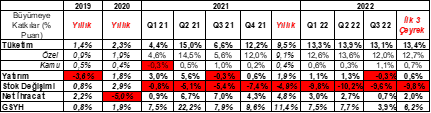

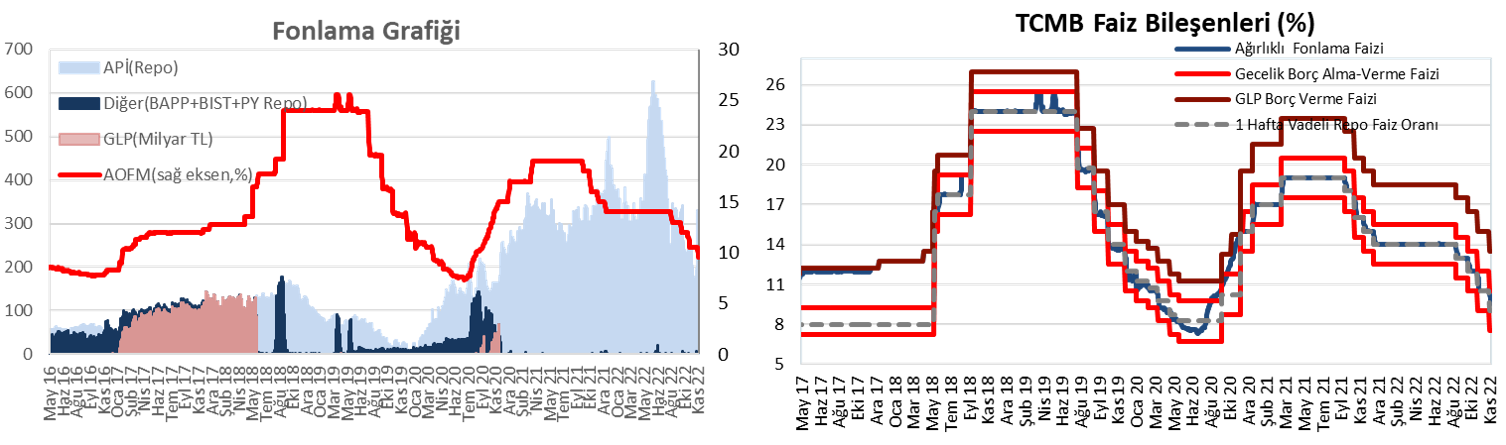

Yurt içinde, TÜİK tarafından yılın üçüncü çeyreğine ilişkin GSYH büyüme verileri yayınlandı. Ekonomi, 3. çeyrekte bir önceki yılın aynı dönemine göre %3,9 ile Bloomberg beklentisi olan %4,4'ün altında büyüme gerçekleştirdi, 2. çeyrek büyümesi %7,6'dan %7,7'ye revize edildi ve ilk yarıda %7,6 gerçekleşen büyüme ilk 3 çeyrekte %6,2'ye yavaşladı. Küresel PMI verileri gibi öncü göstergeler yılın geri kalanında ihracattaki tempo kaybının sürebileceğini göstermekte, her ne kadar emtia fiyatları kısmi gevşese de yüksek seviyelerini korumasıyla ithalatta yüksek seviyelerin korunabileceği görülmekte. Yatırımlara dair izlediğimiz kapasite kullanım oranı ve sabit sermaye yatırım harcamaları gibi göstergeler de ivme kaybına işaret etmekte, kredi kartı harcamaları gibi göstergeler ise tüketim tarafının büyümeyi destekleyici görüntüsünü sürdürebileceğini işaret etmekte, bu görüntü altında %5 civarındaki bu yıl geneli büyüme beklentimiz sürmekte.

- 3. çeyrekte mevsim ve takvim etkilerinden arındırılmış GSYH, çeyreksel %0,1 daralarak pandeminin en yoğun hissedildiği dönem olan 2020 yılı 2. çeyreğinden bu yana ilk kaz daralma kaydetti. Çeyreksel daralmada net ihracat, stoklar ve yatırımlardaki negatif etki belirleyici olurken, özel tüketim başta olmak üzere kamu tüketimi önemli katkı yaparak daralmayı sınırladı. Milli gelirimiz 2021 yılındaki 7,2 trilyon TL'den 12,5 trilyon TL'ye, dolar cinsinden 807 milyar USD'den 842 milyar USD'ye yükseldi.

- Büyüme ilk yarıya göre belirgin yavaşlarken tüketim ağırlıklı büyüme kompozisyonu sürdü. 3. çeyrekte özel tüketimin büyümeye 12 puanla güçlü katkısı sürerken, kamu tüketiminin katkısı hızlandı ve hatta kamu tüketiminin 1,1 puanlık katkısı 2018 yılı 2. çeyreğinden bu yana en yüksek seviyesinde. Artan enerji ithalatının yanı sıra dış talebin ivme kaybetmesiyle net ihracatın büyümeye desteği +0,7 puanla belirgin azaldı. 2021 yılı 3. çeyreğinden bu yana ilk kez yatırımların büyümeye etkisi (-0,3 puan) negatif olurken (inşaat yatırımlarının yıllık düşüşü hızlanırken, makine yatırımlarının artışı sürse de hız kesti), istatistiki hatayı da içeren stok değişimi ise -9,6 puanla büyümeyi aşağı çekmeye devam etti ve ihracat ve özel tüketim talebinin stoklarla karşılanmaya devam edildiğini gösterdi.

- Üretim bazında baktığımızda inşaat sektörü -0,8 puanla büyümeyi aşağı çeken sektör olmayı sürdürdü, 2 çeyrek aradan sonra tarım sektörü 0,1 puanla sınırlı da olsa büyümeye pozitif katkı verdi, başta hizmet sektörü (1,7 puan) olmak üzere finans sektörü (0,9 puan) büyümeye 3. çeyrekte önemli ölçüde katkı verdi. İhracattaki tempo kaybıyla da uyumlu olarak sanayi sektörünün (+0,1 puan) büyümeye katkısı keskin bir şekilde azaldı. Turizm sezonunun yoğunlaştığı bir dönem olan 3. çeyrekte hizmet sektörünün büyümeye katkısı hız keserek sürdü.

Ayrıca TÜİK tarafından ekim ayı hizmet üretici fiyat endeksi verisi yayınlandı. Ekim ayı hizmet üretici fiyat endeksinin aylık artış hızı %2,55'ten %2,05'e yavaşlarken, yıllık bazda ise rekor seviye olan %107,01'den %104,28 seviyesine geriledi.

ABD'de kasım ayı ADP özel sektör istihdam aylık artışı, 239 bin kişiden 127 bin kişi seviyesine gerileyerek beklentilerin (200 bin kişi) altında gerçekleşti. Bunun yanında, kasım ayında kaydedilen 127 bin kişilik istihdam artışı, Ocak 2021'den bu yana kaydedilen en yavaş artış oldu.

Ayrıca ABD'de yılın üçüncü çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme revize verisi takip edildi. ABD'de yılın birinci çeyreğinde yıllıklandırılmış çeyreklik bazda GSYH, %1,6 oranında daralmasının ardından ikinci çeyrekte %0,6 oranında daha ılımlı oranda daralma kaydetmişti. Üçüncü çeyrekte ise ülke ekonomisinin büyümesi yıllıklandırılmış çeyreklik bazda %2,6 oranından %2,9 oranında büyümeye yukarı yönlü revize edildi. Üçüncü çeyrekte GSYH büyümesinde söz konusu yukarı yönlü revizyonda; tüketici harcamaları, konut dışı sabit yatırımlar, yerel yönetim harcamaları ve net ihracattaki yukarı yönlü revizyonlara karşın, özel stok yatırımları, konut sabit yatırımı ve federal hükümet harcamalarındaki aşağı yönlü revizyonların etkili olduğu gözlendi. Bunun yanında, yıllıklandırılmış çeyreklik bazda PCE fiyat endeksi, üçüncü çeyrekte %4,2'den %4,3'e ve çekirdek PCE fiyat endeksi de %4,5'ten %4,6'ya hafif yukarı yönlü revize edildi.

Ayrıca Euro Bölgesi'nde kasım ayı öncü TÜFE, özellikle enerji ürünleri fiyatlarındaki düşüşlerin etkisiyle aylık %0,1 düşüşle geçen yılın temmuz ayından bu yana ilk kez gerilerken, yıllık bazda ise rekor seviye olan %10,6'dan %10 seviyesine geriledi. TÜFE'deki yavaşlama, ECB'de faiz artırım hızını yavaşlatıcı yönde beklentileri destekleyebilir. Ancak bazı ECB üyelerinin para politikasının çok erken gevşetilmemesi gerektiğini düşündükleri görülmekte.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, imalat sektörü faaliyetinin son görünümüne ilişkin sinyal verecek olan kasım ayı S&P Global imalat sektörü nihai PMI verisi TSİ 17.45'te ve ISM imalat sanayi PMI endeksi verisi de TSİ 18'de takip edilecek. Öncü veriye göre kasım ayında imalat PMI, 50,4'ten 47,6 seviyesine beklentilerin üzerinde gerileyerek imalat sektörünün daralmaya geçtiğini göstermişti. Ekim ayına ilişkin ISM imalat sanayi PMI endeksi ise daralma bölgesine geçme beklentisine karşın 50,9'dan 50,2 seviyesine gerileyerek imalat sanayinde büyümenin yavaşladığına ve 2020 yılının ortalarındaki daralmalardan bu yana en yavaş büyümeye işaret etmişti. Endeksin kasım ayında ise 49,8 seviyesine gerileyerek daralma bölgesine geçmesi bekleniyor.

Ayrıca ABD'de istihdam piyasası verilerinden, 26 Kasım haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi TSİ 16.30'da izlenecek. Son açıklanan haftalık yeni işsizlik maaşı başvuruları, beklentilerin üzerinde artışla 240 bin kişi seviyesine yükselmişti ve böylece ağustostan bu yana en yüksek seviyeye ulaşmıştı, bununla birlikte düşük seviyelerdeki seyrini sürdürmüştü, özellikle küresel ekonomik görünüme yönelik karamsar beklentilerle birçok firmanın, maliyetlerini düşürmeye yönelik adımlar atmaya yöneldikleri gözlenmekte. Bu kapsamda, ABD'de son haftalarda bazı büyük teknoloji, sanayi ve finans sektörü firmalarının işten çıkarmalara gitmesinin, yeni işsizlik maaşı başvurularının kısmi artmasına neden olduğu görülmekte.

Bunun yanında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör (çekirdek dahil) ekim ayı verileri ile kişisel gelirler ve harcamalar ekim ayı verileri TSİ 16.30'da takip edilecek. Ayrıca TSİ 17.30'da Fed Yönetim Kurulu Üyesi Bowman'ın konuşması, Fed'in para politikasına yönelik olası yeni sinyaller bakımından yakından takip edilecek.

Avrupa genelinde de yavaşlayan bölge ekonomisi ve yükselen enflasyon ortamında son ekonomik görünüme ilişkin bilgi verecek olan kasım ayı S&P Global imalat sektörü nihai PMI verileri izlenecek. Öncü verilere göre, kasım ayında imalat PMI'lara bakıldığında Almanya, Fransa ve Euro Bölgesi'nde daralma hızının hafif yavaşladığına, İngiltere'de ise daralma bölgesinde yatay seyrettiğine işaret etmişti. Özellikle, Euro Bölgesi'nde kasımda yeni siparişler, talepte zayıflama sinyalini vererek art arda beşinci ayda düşmüştü, öte yandan, imalat sektöründe gelecek döneme ilişkin iyimserlik göstergesi, bölgede enerji krizine yönelik endişelerin kısmi yatışması ve tedarik zinciri sorunlarında iyileşme gözlenmesiyle art arda ikinci ay için hafif iyileşmişti, ancak yine de pandemi döneminden bu yana en düşük seviyelerdeki zayıf seyrini sürdürmesi, önümüzdeki dönemde imalat PMI verilerinin baskı altında kalmaya devam edeceğine işaret etmekte.

Bunun yanında, TSİ 19.45'te ECB Başekonomisti Lane'nin konuşması, Banka'nın para politikasına ilişkin olası yeni sinyaller bakımından yakından takip edilecek.

Yurt içinde ise, kasım ayı S&P Global/İSO imalat sektörü PMI verisi takip edilecek. Ekim ayına ilişkin S&P Global/İSO imalat PMI endeksi, büyüme temposundaki yavaşlama görünümü ile uyumlu olarak, 46,9'dan 46,4 seviyesine gerilerken ardı ardına 8 aydır büyüme eşik seviyesi olan 50'nin altındaki seyrini sürdürmüştü. Böylece ekimde imalat PMI, pandemi dönemi olan Mayıs 2020'den bu yana en düşük seviyede gerçekleşmişti. Veri, yılın son çeyreği için büyümede aşağı yönlü risklere dair sinyal vermişti.

ŞİRKET HABERLERİ

Alarko GYO (ALGYO, Nötr): Portföyde bulunan Muğla İli, Bodrum İlçesi, Gündoğan Mevkii'ndeki turizm tesisinin yatırımının finansmanında kullanılmak üzere, Türkiye Kalkınma ve Yatırım Bankası ile 624mn TL tutarında, 2 yıl ana para ödemesiz toplam 10 yıl vadeli kredi kullanımı için sözleşme 30.11.2022 tarihinde imzalanmıştır.

Galata Wind (GWIND, Nötr): Şirketin 1mn TL ödenmiş sermayesinde %100 oranında pay sahibi olduğu doğrudan bağlı ortaklığı Sunflower Solar Güneş Enerjisi Sistemleri Ticaret A.Ş.'nin sermayesinin tamamı nakden karşılanmak suretiyle 2mn Türk Lirası'na çıkarılmasında, sermaye artırımının Sunflower Solar Güneş Enerjisi Sistemleri Ticaret A.Ş.'nin 30.11.2022 tarihinde gerçekleştirilen olağanüstü genel kurul toplantısında onaylandığı görülerek; yeni pay alma hakkının tamamının kullanılmasına ve nakdi sermaye artırımına katılım tutarının 1mn TL olarak belirlenmesine karar verilmiştir.

Gen İlaç (GENIL, Pozitif): Bugüne kadar Şirket tarafından, yurt dışından şahsi tedavi için reçete bazında temin edilerek, hastaların kullanımına sunulan, SMA (Spinal Müsküler Atrofi) hastalığının tedavisinde kullanılan T.C. Sağlık Bakanlığı tarafından onaylanmış ve SGK tarafından bedeli karşılanan tek tedavi yöntemi olan "Nusinersen Sodyum" etken maddeli, "SPINRAZA 12 mg/5 ml Intratekal Enjeksiyonluk Çözelti" adlı ilaca ilişkin olarak yapılan ruhsat başvurusu olumlu sonuçlanmıştır. Türkiye İlaç ve Tıbbi Cihaz Kurumu, Şirket adına ilaç ruhsatının 25.11.2022 tarih ile düzenlendiğini bildirmiştir. Ruhsatlandırma işleminin sonuçlandırılması ile bugüne kadar SGK ile şirket arasında yapılan alternatif geri ödeme sözleşmesi ile temin edilen bu ilacın satış ve pazarlama hakları Türkiye'de münhasıran şirkete verilmiştir. Söz konusu ilaç, şu an itibariyle, Türkiye'de SMA hastalığının tedavisi için kullanılabilecek ruhsatlı tek ilaçtır. İlacın Şirketin 2023 yılı toplam satışlarına katkısının, güncel kurlarla 1,1 miyar TL ile 1,25 milyar TL arasında olması beklenmektedir. GENIL hisseleri dün %9,97 yükseliş kaydetmiştir.

Kordsa Teknik Tekstil (KORDS, Nötr): Şirketin Kuzey Amerika yapılanmasında sinerji sağlamak ve operasyonel mükemmellik girişimlerine destek olmak amacıyla, Şirketin bağlı ortaklıklarından Kordsa Inc'in %100 bağlı ortaklıkları konumunda bulunan Axiom Materials Inc ile Advanced Honeycomb Technologies Corp. şirketlerinin Axiom Materials Inc bünyesinde devir yoluyla birleşmesine ilişkin yasal izinlerin alınmasına ilişkin süreç başlatılmıştır. Sinerjinin oluşturacağı operasyonel mükemmellik etkilerinin haricinde, söz konusu birleşme işleminin, Şirketin konsolide finansal tablolarına etkisi bulunmamaktadır.

DİĞER ŞİRKET HABERLERİ

Alcatel (ALCTL): Şirket ile Türk Telekom ve TT Mobil arasında, 2016 yılında imzalanmış olan Sistem, Donanım, Yazılım, Bakım ve Destek Hizmetleri Çerçeve Sözleşmesi kapsamında toplamda 8mn USD tutarında, IP/MPLS ürünlerine ilişkin satış, bakım ve destek hizmetlerini içeren ilave protokol imzalanmıştır.

Batısöke Çimento (BSOKE): Şirket tarafından 26.10.2022 tarihinde, revizyon çalışmaları sebebiyle Döner Fırın-1'in 01.12.2022 tarihine kadar durdurulmuş olduğu açıklanmış idi. Revizyon çalışmaları içerisinde yaşanan öngörülemeyen mekanik arızalar sebebi ile Döner Fırın-1'in duruşu, 1 Ocak 2023 ile 15 Ocak 2023 arasında devreye alma çalışmaları yapılacak şekilde ötelenmiştir. Yeterli miktarda klinker stokunun bulunması sebebiyle, çimento üretim ve satışlarının bu duruştan etkilenmeyeceği bildirilmiştir.

Biotrend (BIOEN): Doğanlar Yatırım Holding sahip olduğu 49,95mn TL'lik nominal hisseyi borsada işlem gören tipe dönüşüm için MKK'ya kaydettirdi. Şirketin ödenmiş sermayesi 500mn TL seviyesinde bulunuyor. Buna göre MKK'ya kaydettirilen söz konusu hisseler, ödenmiş sermayenin %10'unu oluşturuyor. BIOEN hisseleri dün %2,13 düşüş kaydetti.

Hun Yenilenebilir Enerji (HUNER): Şirket, dünyada ve Türkiye'deki enerji fiyatlarının yüksek seyrinin 2023 yılında da devam edeceği beklentisi ile, satışlardan elde edilen gelir ve karlılığı artırmak amacıyla, bağlı ortaklıklardan Kayen Beta Enerji Elektrik Üretim San. ve Tic. A.Ş. ile Kayen Heta Enerji Elektrik Üretim San. ve Tic. A.Ş. bünyesinde bulunan toplam 26.1 MW kapasiteli Bağbaşı ve Büyükbahçe Hidroelektrik Santral (HES) tesislerinin 2023 yılı için YEK Destekleme Mekaziması'na (YEKDEM) dahil olmama kararı almıştır.

Katmerciler (KATMR): Şirket Afrika ülkesi kaynaklı 5,69mn USD tutarında Tank Taşıyıcı ve Muhtelif Araç Üstü Ekipman siparişi almıştır. Teslimatlar 2023 yılı içerisinde tamamlanacaktır.

Mia Teknoloji (MIATK): Şirket, Japonya merkezli global pazarda inovasyon ve teknoloji devlerinden 110 bin çalışanı olan, 45 bin patent sahibi yaklaşık 28 milyar USD değerinde Telekom, BT, 5G, Finans, Yapay Zeka ve Kamu Güvenliği alanında dünya genelinde 110 merkez ve ülkede ürün ve çözümler sağlayan bir teknoloji firması olan NEC Telekomünikasyon ve Bilgi Teknolojileri Ltd. Şti. tarafından Türkmenistan'da kurulacak olan Akıllı Ulaşım Sistemleri (AUS) kapsamında otoyol güvenlik, denetim ve ödeme sistemleri projesi için 431bin USD bedelle ikinci faz siparişini almıştır.

Ayrıca Şirket, NEC Telekomünikasyon ve Bilgi Teknolojileri Ltd. Şti.'nin Türkmenistan'da yürütmekte olduğu 3 farklı hastane projesine sağlanacak Sağlık Bilişim Sistemleri kapsamında 318bin USD bedelle sipariş almıştır.

Bunun yanında Şirket, Savunma Sanayii Başkanlığı tarafından gerçekleştirilen Endüstriyel Yetkinlik Değerlendirme ve Destekleme Programı ( EYDEP) değerlendirmesi sonucunda yazılım kategorisinde sertifika almaya hak kazanmıştır.

FAİZ PİYASALARI

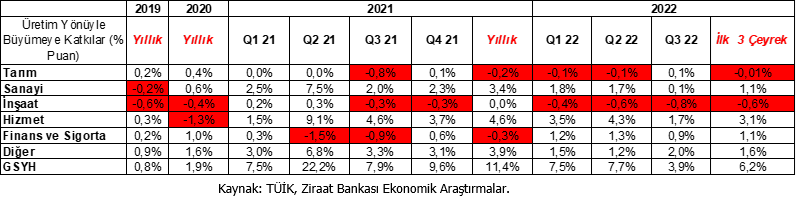

Çarşamba günü ağırlıklı ortalama fonlama maliyeti %9,51'den %9,27 seviyesine geriledi. TCMB dün 65 milyar TL'lik (%9'dan, 7 gün vadeli) haftalık repo ihalesi açtı. Toplam fonlama tutarı ise repo ihaleleri kaynaklı 288 milyar TL oldu.

Yurt içi tahvil piyasasında, dün verim eğrisinde faizlerde kısa vadeli tarafta yükseliş gözlenirken, orta ve uzun vadeli tarafta düşüşler görüldü. Bu kapsamda, günlük bazda kısa vadeli tarafta 25 baz puana yaklaşan yükseliş gözlenirken, orta ve uzun vadeli tarafta 20 baz puana yaklaşan düşüşler görüldü.

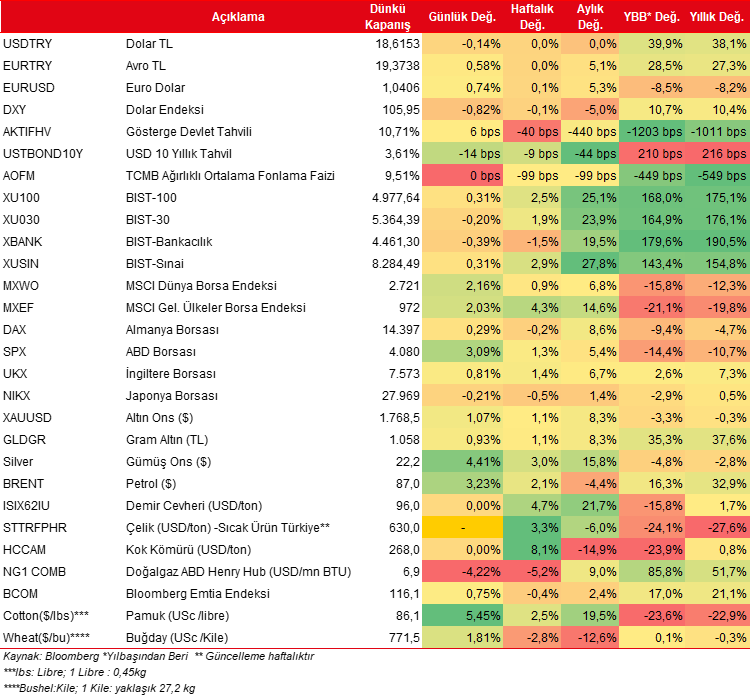

GÜNLÜK ÖZET PİYASA VERİLERİ

Kaynak Ziraat Yatırım

Türkçe karakter kullanılmayan ve büyük harflerle yazılmış yorumlar onaylanmamaktadır.